- Пообщаемся?

- Финансовая и экономическая колонка от Шломо

- Diamond Age Russia Fund - ежемесячные письма инвесторам - русская версия (только текст)

Вопрос Diamond Age Russia Fund - ежемесячные письма инвесторам - русская версия (только текст)

- Дядя Шломо

- Не в сети

- Почетный член

-

- Сообщений: 10780

- Спасибо получено: 1914

Ежемесячное письмо инвесторам – май 2012

Комментарии по рынку

+100% для российского рынка за 24 месяца – как?

Фонд сократил финансовое плечо до нуля в мае (и имеет 14% портфеля в денежных средствах), и продолжил «плавать вблизи берега» до лучших времен. Тем не менее, в этом письме инвесторам Инвестиционный Консультант изложит план игры по позиционированию портфеля с расчетом на 100%-й рост российского фондового рынка в течение следующих 24 месяцев, при условии осуществления некоторых сценариев. Когда цены «рисковых активов», таких как акции и ресурсы, находятся на таком низком уровне, что спуск ниже чем текущий вариант «конца света» просто невозможен, «безрисковые активы», такие как облигации, торгуются на уровне, не наблюдавшемся десятилетиями, и таком, будто они и в самом деле безрисковые...

В мае очередной раунд почти панических продаж, вместе с постоянно продолжающейся стрессовой ситуацией в Европе, отправили рынки в еще более интенсивное «бегство в качество», а облигации госзайма США продолжили свое двухмесячное ралли, тогда как акции США и остального мира продемонстрировали доходности, вошедшие в десятку худших с 1930 года. Развивающиеся рынки испытали сильный удар и потеряли весь прирост с начала 2012. Продолжающиеся опасения замедления роста мировой экономики, а также рост доллара США, привели к 14% падению цены на нефть марки Brent.

В подобной ситуации трудно быть оптимистом, не так ли? Что нужно конкретно российскому рынку для переоценки? Комбинация двух факторов: 1) ослабление мирового шторма и 2) структурные реформы в России.

Николас Колас, главный рыночный стратег ConvergEx, даже собрал горячую десятку «противоположных взглядов» в стиле Дэйвида Леттермана.

В наши дни, после Великой Рецессии 2008/2009, многие американские и мировые корпорации стали заниматься управлением рисками и пытаются достигать большего, тратя меньше. Даже скромное возможное снижение доходов все равно оставит компаниям солидную прибыль.

Уровень потребительской уверенности по-прежнему довольно высок. Цены на бензин снижаются – они все еще велики, но определенно ниже, чем были.

Рынки капитала все еще позволяют компаниям получать финансирование.

Ипотечные ставки продолжают снижаться. Основные ставки заимствования находятся на рекордно низких уровнях и медленно, но верно поднимают эту индустрию с ее дна – одно из главных условий выхода из Великой Рецессии.

Розничные инвесторы отсутствовали на рынке акций несколько лет, массово, так что убежать с него вновь они не смогут, а обратно прийти могут и придут.

Если победит Ромни, то крупнейший рынок (а с ним фактически и мировой рынок) получит ориентированного на рынок президента, а если победит Обама, то только потому, что экономика уже успела существенно восстановиться для этого.

Китай совершенно не падает в пропасть, несмотря на всю шумиху о жестком спуске и надвигающемся Армагеддоне – может ли считаться рост в 7.5% или около того Армагеддоном для Китая?

Высокие уровни направленных в какую-либо сторону рыночных настроений обычно воспринимаются как противоположные сигналы – большое количество «медведей» – вероятно, настало время покупать.

И последнее, «Конец света наступает лишь один раз – и в понедельник он вряд ли произойдет». Несмотря на все рецессии и депрессии, взрывы и крахи, мы всё еще здесь. «При всех хорошо известных проблемах, стоящих перед рынками и инвесторами, финансовый Армагеддон все еще маловероятный исход», пишет Колас. «И, даже если он произойдет, каковы шансы на то, что у вас окажется достаточно золотых монет, замороженно-высушенной еды и боеприпасов? Нет ничего плохого в том, чтобы готовиться к катастрофе, просто запаситесь планом также и на случай успеха».

Не следует забывать, что мировые рынки акций редко бывали так недооценены, ведь совокупный рост прибыли компаний за 12 месяцев, представленных акциями SPX на рынке США (который опережал большинство остальных рынков, как развитых, так и развивающихся, с момента выхода из Великой Рецессии) находится на уровне 8.46% против 1.6% у 10-летних облигаций госзайма США. Мировое спокойствие и окончание продолжающейся торговли с «выключенным риском» постепенно приведут к первой половине +100% переоценки российского рынка с текущих уровней.

Нам не нужно далеко ходить, чтобы узнать о конкретных проблемах России... ни на Болотную площадь, ни на проспект Сахарова, и не к памятнику Пушкину на Бульварном кольце. Нет, есть много разгадок. Большинство из них перечислены в докладе McKinsey по эффективности в России, производительности труда и путей увеличения ВВП.

Вот они.

Самый общий показатель производительности – это ВВП на душу населения, и этот показатель на 70% ниже, чем в США. По большинству из других таких показателей, Россия тоже позади основных развитых стран.

В потреблении энергии, Россия также является одной из самых неэффективных стран. Каждая единица ВВП в России нуждается в уровне потребления энергии, который в два раза превышает этот показатель в Китае, и в шесть раз – в США. В то же время, инвестиция капитала в такие проекты, как строительство дорог и электростанций сталкивается с тем, что эти проекты от 30 до 50 процентов дороже, чем такие же в Евросоюзе, и во много раз дороже, чем в Китае.

McKinsey оценивает, что производительность труда должна расти на 6% в год, для того, чтобы достичь заявленную цель по экономическому росту на 2020 год.

Увеличение производительности труда также подразумевает инвестиции, и Россия хочет увеличить капитальные вложения, в процентах от ВВП, до 25% к 2020, с сегодняшних 20%. Это можно сравнить с 30 - 40% на других развивающихся рынках, таких, как Китай и Индия.

Инфраструктура представляет серьёзную проблему. Система дорог, например, расширялась на 4% в год даже в советские времена, но, во время правления Путина, расширение практически остановилось в 2000 году. Измеряемая в километрах, протяженность дорог увеличилась с 754 000 км в 2000 до 776 000 км в 2009. Этот рост является четвертью роста, наблюдавшегося во время кризисных лет в 90-х. В конкурентном рейтинге World Economic Forum Россия занимает 130 место по показателю качества дорог, позади Анголы, Кыргызстана и Таджикистана.

В это же самое время, автомобильный парк рос, в среднем, на 5% с 2000 года.

Увеличение инвестиций может быть облегчено увеличением эффективности капиталовложений. Частично, медленный рост строительства дорог объясняется дороговизной – километр дороги в России стоит 10,5 миллиона долларов, в то время, как такой же километр стоит 4,3 миллиона долларов в Евросоюзе и 1,3 миллиона долларов в Китае.

При всём дефиците инфраструктуры в России, стоимость строительства электростанции держится на отметке 2 500 долларов за один кВт/ч, в то время как этот же показатель в Евросоюзе 1 800 долларов и 720 долларов в Китае.

В то же время, стоимость строительства дистрибуционного центра в Москве – 945 евро за один квадратный метр, т.е. 34% дороже, чем в Лондоне.

Некоторые компоненты из этих цифр можно объяснить дорогой рабочей силой, климатом и транспортными расстояниями. Но очень существенная часть объясняется коррупцией. Согласно McKinsey, примерно 30% всех расходов при строительстве электростанции объяснить невозможно.

Сокращение всех этих неэффективностей в течение разумного периода времени должно привести к завершению второй половины общего +100% прироста российского рынка от текущих уровней.

Кроме того, Инвестиционный Консультант верит в то, что развивающиеся рынки превзойдут развитые, включая США, в долгосрочной перспективе ближайших 10 - 25 лет. Глобальный инвестиционный портфель должен состоять из акций компаний развивающихся рынков, а также компаний развитых рынков, которые имеют существенное присутствие на развивающихся рынках. Мы живем на заре века развивающихся рынков, и в особенности азиатского века, где грядут взрывные перемены. Сегодня, 500 млн. азиатов наслаждаются стандартами жизни среднего класса. Всего лишь через восемь лет их число, по некоторым оценкам, должно увеличиться до 1,75 миллиарда. Россия находится в уникальном положении, чтобы хорошо заработать на этом росте, и конечно изменить себя тоже.

- Дядя Шломо

- Не в сети

- Почетный член

-

- Сообщений: 10780

- Спасибо получено: 1914

Ежемесячное письмо инвесторам – июнь 2012

В июне Фонд незначительно вырос, на +0.42%, и начал выполнять обещание Инвестиционного Консультанта значительно уменьшить волатильность. Ниже даны самые последние данные о недельных доходностях с момента репозиционирования портфеля Фонда: +2.40% ( неделя, закончившаяся 8-го июня), +2.55% (неделя 15-го июня), -1.50% (22-го июня), +1.97% (29-го июня), +0.50% (6-го июля), +0.34% (13-го июля), -0.38% (20-го июля), -0.07% (27-го июля).

15%-я позиция фонда в горнодобывающем и металлургическом секторах тянули доходность вниз с начала года, однако Инвестиционный Консультант полагает, что, хотя мировая экономика и замедляется, предсказать время и объемы повторяемых центральными банками рефляционных усилий не представляется возможным; в то же время, после того, как меры будут объявлены, действия предприняты и акции начнут ралли, опередить в доходности убегающий рынок не удастся, только если портфель не был выстроен под это заранее.

Тем не менее, как можно видеть на таблицах распределения активов и секторов выше и ниже, портфель Фонда хорошо сбалансирован, со значительной позицией в «защитных» секторах и существенным буфером наличности, а также разумным объемом коротких позиций. При текущих, исторически низких уровнях оценки акций как в целом по всему миру, так и на пространстве инвестиционных активов, используемых Фондом, Инвестиционный Консультант не считает, что портфель с уклоном на «короткие» позиции имеет смысл в среднесрочной перспективе.

На самом деле, даже наоборот, формировать портфель на период от 12 до 24 месяцев следует с уклоном на длинные позиции. Акции развивающихся рынков обычно обладают гораздо более высоким коэффициентом бета при движении цен как вверх, так и вниз, в сравнении с акциями развитых рынков, но проприетарный отбор акций (как и других классов инструментов) должен произвести гораздо более высокий коэффициент альфа, чем пассивное индексное инвестирование или владение наличностью, дающее отрицательную доходность в этом прекрасном мире финансовых репрессий, каким мы его видим в последнее время. Финансовые власти вносят сумятицу в оценки большинства, если не всех вообще, классов активов — что же, давайте не будем бороться с Федеральным Резервом, а посмотрим как можно заработать.

Одним из примеров поиска такого коэффициента альфа стало недавнее приобретение Фондом акций крупнейшей в мире (по объему выручки) технологичной компании Samsung Electronics Co. [005930:KS]. Объемы продаж в России и СНГ огромны, а единственным конкурентом подобного уровня является Apple. Недавно Samsung объявила, что её чистая прибыль увеличилась до 5.2 трлн. вон ($4.5 миллиарда) за квартал с апреля по июль, что на 48% выше, чем годом ранее. И, хотя полученные показатели оказались ниже медианного уровня прогнозов, акции Samsung, после этой новости, подскочили на 5.2%, закрывшись в Сеуле на месячном максимуме, поскольку инвесторы ожидают дальнейшего уверенного роста прибыли компании. Клиенты компании, включая таковых в России и СНГ, выстроились в очередь за смартфонами Galaxy, помогая Samsung опережать конкурентов в трудное для индустрии время. В самом деле, Samsung — крупнейший в мире производитель мобильных телефонов, телевизоров и модулей памяти, и он получает возможность извлечь выгоду из вырвавшегося вперед спроса на смартфоны на платформе Андроид, пока конкуренты, включая Apple, только готовят свои новинки. Операционная прибыль Samsung за второй квартал взлетела на 79% по сравнению с прошлым годом, до уровня 6.7 трлн. вон, выручка выросла на 21% до 47.6 трлн. вон; кроме того, операционная прибыль, оказавшаяся на максимальном за всю историю уровне, выросла на 15% по сравнению с прошлым кварталом. Несмотря на все опасения, связанные с увязшей в долгах Европой, Инвестиционный Консультант ожидает, что Samsung достигнет рекордной прибыли в третьем квартале, когда продажи Galaxy S3 выйдут на пик перед выходом нового iPhone от Apple, ожидающегося в октябре. Компания проявляет большую активность на развивающихся рынках и продажи ее смартфонов в Китае и России продолжают расти. Рост продаж смартфонов S3 и Galaxy Note также увеличит объемы продаж мобильных процессоров Samsung, помогая компенсировать вялые продажи модулей памяти для компьютеров. И хотя Apple и Samsung являются заклятыми конкурентами, и даже находятся в процессе судебных разбирательств друг с другом, они продолжают тесное деловое партнерство. Samsung является ключевым поставщиком мобильных процессоров для iPhone и iPad; кроме того, подразделения по выпуску других компонентов изготовляют экраны и чипы для мобильных устройств (извлекая еще и таким образом прибыль от успеха Apple).

Что нас ждет в следующие 12 – 24 месяца? Инвестиционный Консультант обрисовал свои прогнозы в виде позитивных сценариев для России в своем майском Письме Инвесторам «+100% для российского рынка за 24 месяца – как?»:

www.diamondage.ru/newsletter/Eng_DA_May_12.pdf

Но что насчет глобальных макро параметров, которых мы кратко коснулись во все том же письме месяц назад? В статье, ниже, недавно опубликованной в the Financial Times, Роберт Паркер из Credit Suisse обрисовал точку зрения, с которой солидарен Инвестиционный Консультант. Приводим выдержки из этой статьи.

***

Рыночные циклы часто характеризуются «стадным» поведением инвесторов, и позиции инвесторов сегодня демонстрируют высокую степень неопределенности относительно направления движения рынка.

Эта неопределенность выглядит оправданной с учетом неуверенности относительно четырех ключевых рисков, с которыми имеет дело рынок: приведет ли политический тупик в США в начале 2013 года к бюджетным сокращениям и рецессии; до какой степени затормозится экономика Китая; приведут ли политические и военные события на Ближнем Востоке к скачку цен на нефть; и как будет развиваться кризис в Еврозоне.

Все эти риски смещены в сторону длительного замедления экономической активности или непосредственно рецессии. Так что понятна логика инвесторов, обратившихся к краткосрочным еврооблигациям с отрицательным уровнем доходности из общепринятых финансовых убежищ, таких как Германия, Голландия, Дания и Швейцария, а также исторически низким, но тем не менее, положительными уровням доходности во Франции, Бельгии, Австрии и Финляндии.

Более стабильные долговые характеристики многих развивающихся экономик привели к инвестиционным потокам в их облигации, номинированные в долларах США и Евро, к примеру 3-летние облигации Бразилии в долларах США торгуются на уровне доходности в 1.5%, а 4-летние турецкие облигации в евро находятся на уровне менее 3%. Также можно наблюдать смещение в область корпоративных долгов, со спрэдом, по инструментам с инвестиционным рейтингом, около 100 базисных пунктов.

Совершенно другая ситуация со спекулятивными позициями в золоте, которые резко поменяли направление, в связи с ожиданиями дефляции, а также, если исключить зависящие от погодных условий сельскохозяйственные ресурсы, с ценами на большинство ресурсов, остающихся под давлением, связанным с риском рецессии. Долговые портфели развивающихся стран избежали инвестиций, выраженных в местных валютах, с учетом понижения курсов валют многих развивающихся рынков, когда их центральные банки смягчили свою монетарную политику.

Как это видно из сравнения доходности банковских облигаций и корпоративных, а также по уменьшившемся балансовым показателям и отношению доходности к цене в финансовом секторе, инвесторы придерживаются очень осторожных взглядов на банковские риски. Позиции в акциях низкие, за исключением защитных секторов с высокими дивидендами, и ралли на рынке акций с конца июня не характеризуется большим сдвигом в структурах портфелей. Совершенно ясно, что там, где имеется неопределенность с фискальной или политической ситуацией, позиции закрыты, и недавнее давление на спрэды рынка Испании говорит о почти полном уходе инвесторов.

Главными темами, влияющими на поведение инвесторов, являются страх рецессии и дефляции, принятие отрицательных или низких доходностей в рынках тихой гавани и нетерпимость к любому классу активов, где ситуация с рисками не является прозрачной или отсутствует тренд к их уменьшению.

Множество факторов, тем не менее, говорит о том, что потоки капитала могут измениться в ближайшие месяцы. В ответ на слабые экономические данные, начиная с марта 2012, монетарные политики стран G4, вероятно, будут ослаблены еще больше мерами количественного смягчения в США и следующим раундом очень дешевых кредитов в еврозоне. Европейский Фонд Финансовой Стабильности опять может начать скупать суверенные облигации.

Политика Китая и Бразилии, очевидно, концентрируется на фискальном и монетарном смягчении, с целью улучшить перспективы роста. Падение цен на сырье и снижение инфляции должны повысить уровень потребления и, следовательно, после периода слабых экономических данных, макроэкономические индикаторы могут улучшиться в следующие три месяца. Рост экономики Китая может вернутся на уровень выше 8% в годовом исчислении, тогда как экономики Германии и других стран Северной Европы должны удивить ростом своих показателей. Международный Валютный Фонд повысил прогноз роста в Германии, который должен произойти благодаря более высокому потреблению, и ослаблению евро.

Поведение «Риск включен / Риск выключен» вряд ли продержится долго, и потоки капитала будут благоприятствовать недооцененным активам, которые сейчас не пользуются спросом, и у которых отношение риска к премии улучшается. Акции развивающихся стран недооценены, по отношению к историческим нормам и, в сравнении с развитыми рынками, рост и перспективы корпоративных доходов должны улучшиться. Недавнее ралли акций развивающихся рынков должно послужить началом уменьшения уровня их недооцененности. Привлекательными являются оценки на рынках России, Кореи, Китая, Бразилии и Польши.

Аналогичным образом, повышение потребления, ослабление монетарной политики и слабый евро должны стимулировать циклические сектора стран северной Европы. Высокие дивиденды и рост количества программ выкупа акций также должны этому помочь. Однако опасения, связанные с фискальной политикой в США, вероятно положат конец превосходству акций американского рынка, в то время как рецессия в странах южной Европы и низкая скорость разрешения кризиса в еврозоне помешают притоку капитала в подавленную Европу.

Замедляющийся рост, переоцененная валюта и ухудшающаяся фискальная политика помешают восстановлению на рынке Японии. По мере снижения риска дефляции, инвесторы будут уменьшать позицию в облигациях с негативной реальной доходностью.

Доходность классов активов, скорее всего, будет резко расходиться, по мере ухода инвесторов в активы с более высокой доходностью, но и с высокой надежностью этой доходности, меньшей зависимости рисков от политических событий и лучшими перспективами роста.

- Дядя Шломо

- Не в сети

- Почетный член

-

- Сообщений: 10780

- Спасибо получено: 1914

Ежемесячное письмо инвесторам – декабрь 2012

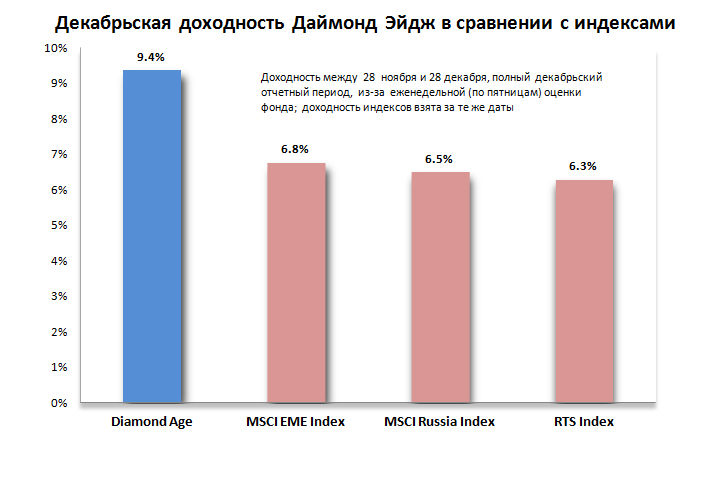

В декабре Фонд показал впечатляющую доходность +9.38%. Портфель Фонда опередил на целых 30% все основные индексы, такие как Индекс MSCI EME, который смог прибавить лишь 6.76%, Индекс MSCI России при росте всего 6.50%, и индекс РТС, результат которого – еще более скромные 6.29%. Превышение доходности в 300 базисных пунктов в месяц объясняется превосходным выбором ценных бумаг, тактическим увеличением с последующим уменьшением финансового плеча, и кратковременными короткими позициями внутри месяца (ликвидированными к концу отчетного периода, поэтому не вошедшими в отчет в таблицах ниже).

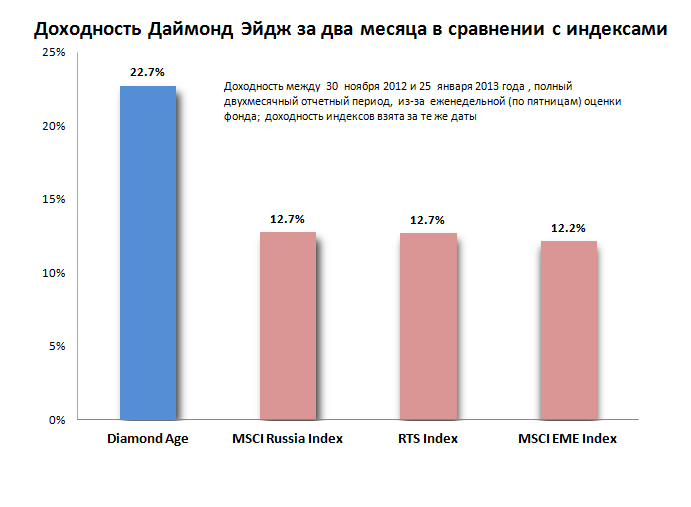

Более того, на момент написания данного письма, Фонд добился головокружительных +22.71% по итогам двух месяцев декабря и января, опередив результаты упомянутых выше индексов на 1 056 базисных пунктов, 998 базисных пунктов и 1 002 базисных пункта соответственно, за тот же период.

Инвестиционный Консультант еще раз переоценил собственную инвестиционную модель компании Евраз, а также ситуацию вокруг Евраза и его консолидации добычи угля на Распадской, и согласился с компанией в том, что сделка очень хорошо подняла её стоимость. В результате акционеры, продающие Распадскую, получат 11,06 % акций Евраза (помимо получаемых ими денежных средств). Сделка превратила Евраз в самую быстро растущую компанию российской горнодобывающей и металлургической отрасли, и по оценкам Deutsche Bank рост составит 17% 2012E-2015E EBITDA CAGR против 10% CAGR в среднем по отрасли, с высоким уровнем ожидаемых потоков денежных средств и 8% уровнем доходности по дивидендам в 2012E-2015E, предполагающим достойные объемы дивидендов. Но даже после этого головокружительного роста стоимости акций, Евраз остается одним из самых недооцененных, в соответствии с большинством финансовых и операционных метрик, имен в сталелитейном секторе с дисконтом в 25%-30% по показателю FY13/14E EV/EBITDA.

В результате анализа компании, проведенного Инвестиционным Консультантом, Фонд значительно увеличил вес акций Евраза, начиная с 5-го декабря, с 6% до 11%, и в полной мере поучаствовал в повышении курса акций еще до публикации отчета Deutsche Bank от 17-го января.

Согласно текущей глобальной фундаментальной точке зрения, средне- и долгосрочное направления рынка должно быть бычьим по отношению к акциям, при двенадцатимесячном среднем доходе компаний индекса SPX на уровне 7,5%, по сравнению с доходностью десятилетних казначейских облигаций в 1,95%.

Предупреждение о невозможности претензий: Данный материал предназначен исключительно для информационных целей и не представляет собой предложения купить или продать паи фонда «Diamond Age Russia Fund» («Фонд») в какой-либо юрисдикции какому-либо лицу, которому незаконно предлагать такую покупку или продажу. Подписка на паи будет приниматься, и паи будут выпускаться только в соответствии с последней версией меморандума размещения паев Фонда, и потенциальные инвесторы должны внимательно изучить предупреждения о рисках, содержащихся в проспектусе. Инвесторы также должны учитывать любые другие факторы, которые могут играть существенную роль в каждом конкретном случае, включая налоговые соображения, прежде чем делать инвестицию. Инвестиция в Фонд является спекулятивной, и не предназначена быть целостной инвестиционной программой.

© 2012 Diamond Age Capital Advisors Limited. Все права защищены. Ни одна из частей этого материала не может быть скопирована или передана в какой-либо форме – электронной, механической, электро-оптической или какой-либо еще – без предварительного письменного разрешения, данного держателем авторского права. Для получения такого письменного разрешения необходим предварительный запрос о разрешении, направленный Diamond Age Capital Advisors Limited в письменной форме.

- Дядя Шломо

- Не в сети

- Почетный член

-

- Сообщений: 10780

- Спасибо получено: 1914

Я скоро этот пост снова удалю, но сейчас пишу тебе объяснение удаления (хотя делать этого не обязан, так же, как и ты не должен здесь публично обсуждать действия модератора, хотя можешь обсуждать в личке).

Ты сейчас находишься в моей профессиональной колонке, которая изобилует финансовыми терминами. Я не знаю, чему тебя учили в школе учителя, но знаю, что это было в советское время. Я не знаю, был ли ты членом ВЛКСМ, но для "настоящих комсомольцев" слова "спекулянт" и "спекуляция" были ругательными и противоречили советской морали. Тем не менее, даже тогда эти слова никогда не произносились в контексте финансов, и не имели никакой финансовой коннотации.

Спекуляция, спекулятивный - это общепринятые финансовые термины. Они ничего общего не имеют с торговлей кроссовками или фарцовкой джинсами в советское время.

Ты пока учи матчасть по ссылкам ниже, этот пост и предыдущие повисят немного, а потом я удалю, чтобы не флудить здесь.

en.wikipedia.org/wiki/Speculation

Speculation is the practice of engaging in risky financial transactions in an attempt to profit from short or medium term fluctuations in the market value of a tradable goods such as a financial instrument, rather than attempting to profit from the underlying financial attributes embodied in the instrument such as capital gains, interest, or dividends.

www.merriam-webster.com/dictionary/speculative

www.pennystockpickalert.com/blog/financial-speculation/

Financial Speculation can be defined as a financial transaction that aims at considerable profit accompanied by high risk. Speculation is a process of making more profit by taking large exposure of risk in the price fluctuation. This involves buying and selling of financial instrument and making money from the anticipated price fluctuation. In other words, taking large risk to gain money by predicting future prices.

- zero67

- Не в сети

- Член Клуба

-

- Сообщений: 5219

- Спасибо получено: 1934

В экономической лексике — получение дохода за счёт разницы между ценами покупки и продажи. По сути, любую торговую операцию можно считать спекулятивной.[1] В экономической литературе часто встречается попытка разделить спекуляцию и инвестиции. Однако единого мнения нет.

↑ «Спекуляцией называются сделки купли-продажи, совершаемые с определенным родом товаров или ценных бумаг, в целях извлечения выгоды из различий между покупной и продажной ценой. Собственно говоря, всякая торговая сделка, каков бы ни был её объект, основана на том же стремлении получить барыш на разнице в цене, так как ни один торговец не покупает товара для собственной надобности…» Энциклопедический Словарь Ф.А. Брокгауза и И.А. Ефрона

- Дядя Шломо

- Не в сети

- Почетный член

-

- Сообщений: 10780

- Спасибо получено: 1914

finance.fortune.cnn.com/2012/02/09/warren-buffett-...-shareholder-letter/

Уоррен Баффет: Почему акции лучше золота и облигаций

Февраль 9, 2012

Журнал FORTUNE -- Инвестирование часто представляют как процесс откладывания денег сейчас в надежде получить большую сумму в будущем. В Berkshire Hathaway мы применяем более ответственный подход, определяя инвестирование как передачу другим нынешней покупательной способности денег, обоснованно ожидая получить их более высокую покупательную способность - после уплаты налогов на прибыль - в будущем. Более лаконично, инвестирование - это отказ от потребления сейчас, чтобы иметь возможность потребить больше позднее.

...и так далее.

- Дядя Шломо

- Не в сети

- Почетный член

-

- Сообщений: 10780

- Спасибо получено: 1914

zero67 пишет: Спасибо Слава! Вот вроде умный ты мужик! Или нас за идиотов считаешь? То чем занимается твой фонд к инвестициям отношение имеет как баран к ДОДЖ РАМ. И это написано у тебя! А не я придумал!

Нет, это неправильно.

Мой фонд занимается инвестициями.

Инвестиции пайщиков в этот фонд являются своего рода финансовой спекуляцией для них, потому что инвестиционный процесс фонда находится за пределами их контроля, и изначально несёт в себе риски, которые каждый инвестор/пайщик должен брать на себя на свой страх и риск. И ещё дисклеймер говорит, что инвестиция в этот фонд не может являться всеобъемлющей инвестиционной программой для инвестора, т.е. не надо вкладывать ВСЕ свободные средства в этот фонд.

То же самое касается и инвестиций в фонд Баффета.

- Дядя Шломо

- Не в сети

- Почетный член

-

- Сообщений: 10780

- Спасибо получено: 1914

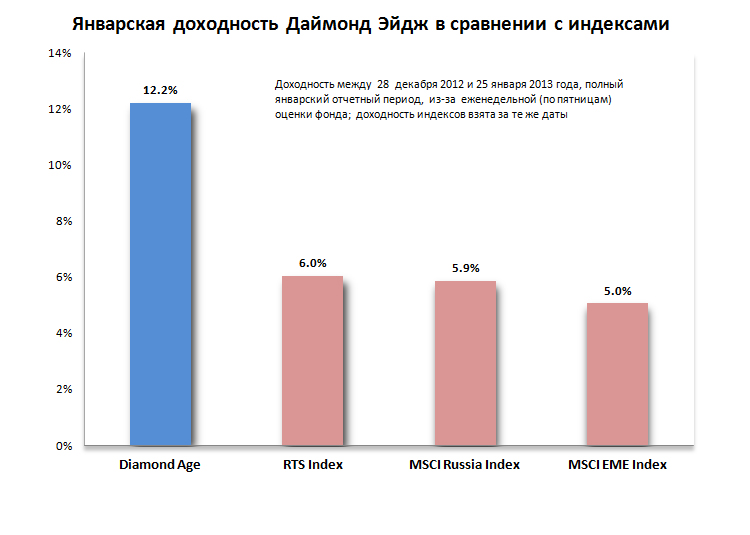

Ежемесячное письмо инвесторам – январь 2013

В январе Фонд вновь продемонстрировал впечатляющую доходность +12.19%, после декабрьских +9.38%, и выдал огромные +22.71% доходности за декабрь и январь вместе взятые. Конкретно в январе портфель фонда опередил более чем на 100% все основные индексы, такие как Индекс MSCI EME, который смог прибавить лишь 5.05%, Индекс MSCI России, выросший всего на 5.85%, и индекс РТС, результат которого – сравнительно скромные 6.02%. Превышение доходности в 600-700 базисных пунктов в месяц объясняется превосходным выбором ценных бумаг, тактическим увеличением с последующим уменьшением финансового плеча, и кратковременными короткими позициями по ходу месяца (ликвидированными к концу отчетного периода, поэтому не вошедшими в отчет в таблицах ниже). В действительности, одна из коротких позиций принесла 10%-ю прибыль всего лишь за 5 дней нахождения в активе (см. текст и иллюстрации ниже). Фонд закончил месяц с нулевым плечом, комфортным объемом наличности и лишь 88% экспозицией в «нетто-длинные» позиции.

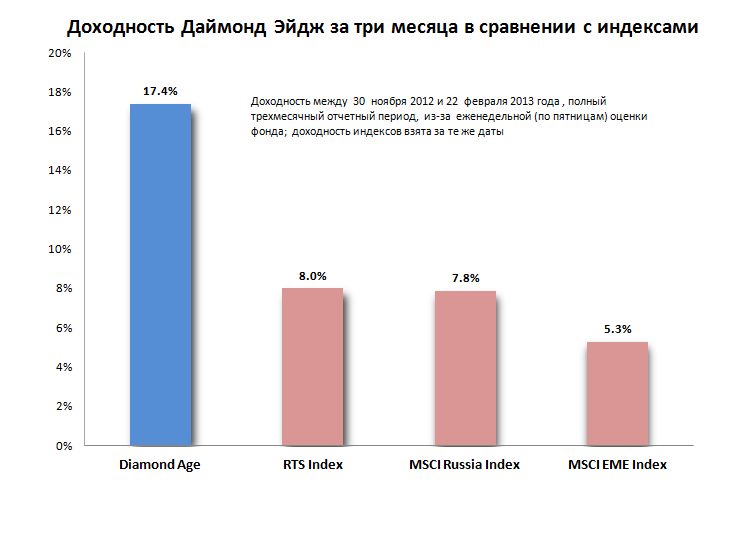

Более того, на момент написания письма, Фонд заработал впечатляющие +17.38% доходности за три полных месяца декабрь, январь и февраль вместе взятые, опередив указанные выше индексы на 941 базисный пункт, 954 базисных пункта и 1 212 базисных пунктов соответственно, за тот же период:

Одним из ключевых активов Фонда в банковском секторе является 5.5% позиция в акциях the Bank of Georgia (Bloomberg: BGEO LN). Она оказалась под давлением на протяжении двух месяцев после парламентских выборов в Грузии, в результате которых действующий президент Михаил Саакашвили и его партия Единое Национальное Движение оказались в оппозиции, а коалиция миллиардера Бидзины Иванишвили получила большинство голосов. Эти выборы создали атмосферу нервозности, однако Инвестиционный Консультант был не слишком обеспокоен перспективами инвестиций в этот банковский актив, вне зависимости от того, какая партия победит на выборах. Действуя спокойно и взвешенно, и руководствуясь рекомендациями Инвестиционного Консультанта, Фонд увеличил объем этого актива с 5.5% до 7% при более низкой цене в середине декабря, и получил более 20% буквально за несколько недель, часть из которых была преобразована в наличность на протяжении января (при этом доля актива все еще остается значительной, ориентированная на будущий рост, обуславливаемый положительными перспективами и уровнем дивидендов в 4.2% годовых при текущей цене). Напомним: правительство Грузии прогнозирует рост ВВП в 6% и инфляцию в 3% на 2013 год, при стабильном потоке ПИИ, в особенности в энергетический сектор.

Кроме того, Фонд инициировал значительную короткую позицию в активе, базирующемся за пределами России, но со значительным объемом бизнеса связанным с Россией и странами бывшего Советского Союза. Это инвестиционное решение определялось конкретными ожидаемыми событиями, имело определенные временные рамки и было принято Фондом на основе мнения Инвестиционного Консультанта о слабых финансовых результатах за 4-й квартал, которые должны были быть вскоре опубликованы.

После публикации результатов, актив упал на 10%, и Фонд сумел зафиксировать эту доходность, благодаря короткой позиции, составлявшей 5% портфеля.

Что касается текущей глобальной фундаментальной точки зрения, средне- и долгосрочное направления рынка акций должно быть бычьим, при двенадцатимесячном среднем доходе компаний индекса SPX на уровне 7.4%, по сравнению с доходностью десятилетних казначейских облигаций в 1.97%.

И в заключение Инвестиционный Консультант хотел бы поделиться интересной статьей, недавно опубликованной в The Nation (на английском), а также в других источниках (на русском). Статья может дать клиентам Фонда более полное понимание того, что происходит в России, и в мире, связанном с Россией:

www.thenation.com/article/172256/americas-new-cold-war-russia#

www.inosmi.ru/russia/20130121/204890659.html

Новая холодная война Америки с Россией

Стивен Коэн 16 января 2013 | Статья появилась 4 февраля 2013 в издании The Nation

Пользуясь полной поддержкой безответственной политической элиты и некритичным отношением руководства СМИ, Вашингтон сползает, а то и падает в пропасть новой холодной войны с Москвой. Двусторонние отношения, и без того ухудшившиеся из-за противоракетной обороны, Ближнего Востока и внутренней политики России, сегодня в еще большей степени отравляют два конфликта, напоминающие действия времен предыдущей холодной войны, которые осуществлялись по принципу «око за око, зуб за зуб».

В декабре Конгресс в припадке лицемерного законотворчества и безразличия к последствиям принял закон Магнитского. По сути дела, это черный список, составляемый без соблюдения норм правосудия. Согласно этому списку, наказанию будут подвергаться российские чиновники (а возможно, и члены их семей), которых назовут виновными в «злостных нарушениях прав человека» в России. Насколько бы одиозными ни были эти фигуры, российским политикам никак не могло понравиться очередное высокомерное вмешательство Америки в ее политические и правовые дела. Не менее капризный российский парламент отреагировал весьма оперативно, запретив американцам усыновлять сирот из России. Это очень болезненная тема, и запрет вступит в силу в 2014 году. Ни одна из палат парламента особых возражений против этого закона не высказала.

Однако было и существенное отличие. При «авторитарном режиме» Владимира Путина российские СМИ переполнились напряженными спорами и дискуссиями по вопросу запрета на усыновление. Были там и осуждения в адрес Путина, подписавшего этот закон. С другой стороны, в «демократических» СМИ основного направления в Америке звучат лишь аплодисменты закону Магнитского и решению Обамы подписать его. Ведущие американские газеты, теле- и радиостанции уже не в первый раз играют роль заводилы в новой холодной войне.

Хотя политико-медийный истэблишмент США обычно обвиняет во всем Путина, движение в направлении холодной войны и прочь от партнерства с постсоветской Россией началось почти за десять лет до его прихода в Кремль. Это было в 1990-е годы в Вашингтоне при администрации Клинтона. Именно Клинтон инициировал три основных составляющих политики Вашингтона в отношении России, проводимой с тех пор президентами Бушем и Обамой. Это расширение НАТО (включая сегодня установки ПРО) с распространением зоны альянса вплоть до границ России; это «избирательное сотрудничество», означающее уступки со стороны Москвы без значимых ответных действий со стороны США; и это вмешательство во внутреннюю политику России под лозунгом «продвижения демократии». На протяжении двадцати лет такой подход в манере холодной войны пользуется подавляющей поддержкой обеих партий, политической элиты США и ведущих средств массовой информации.

Задумайтесь над последним эпизодом – тем, что Обама в 2009 году назвал «перезагрузкой» отношений с Москвой. В предыдущей холодной войне это называли «разрядкой». Обаме нужны были от Кремля три уступки: содействие в снабжении войск НАТО в Афганистане, более жесткие санкции против Ирана и российское воздержание при голосовании в Совете Безопасности ООН по вопросу о введении бесполетной зоны в небе над Ливией. Белый дом получил все, что хотел. Взамен Москва хотела официального отказа НАТО от расширения и от включения в свой состав бывших советских республик; компромисса по европейской ПРО и прекращения прямого американского вмешательства в российскую политическую жизнь. Но вместо этого она получила эскалацию по всем трем направлениям оскорбительной политики США – опять же, при единодушном одобрении обеих партий и СМИ.

Так было далеко не всегда. С 1960-х до 1990-х годов в Америке шли острые дебаты между теми, кто предлагал новое похолодание в холодной войне и теми, кто выступал за разрядку. Обе стороны в те годы пользовались значительной поддержкой администрации и Конгресса, и обе регулярно выступали на страницах ведущих газет, а также на национальном телевидении и радио. Демократический процесс в те времена работал, давая отпор советской системе, где такие публичные дебаты были под запретом.

Но сейчас все иначе. Обама окружил себя советниками по России, которые привязались к появившемуся двадцать лет назад подходу, и в рядах которых находится нынешний госсекретарь США Хиллари Клинтон. А что до Конгресса, так он давно уже превратился в двухпартийный бастион холодной войны с его лоббистами, слушаниями, резолюциями и законопроектами. И лишь небольшая горстка людей из Палаты представителей (среди которых слишком мало либералов и прогрессивных демократов) протестует против такой бездумной глупости. Даже общественные низовые «движения за мир» и против ядерного оружия из предыдущей эпохи практически исчезли.

***

СМИ, учитывая их важную роль в дискуссиях на тему национальной безопасности, несут особую ответственность, поскольку они нарушают свои собственные профессиональные каноны, освещая вопросы, связанные с Россией. Редакционные статьи в газетах особым разнообразием не отличаются: они либо одобряют курс администрации на холодную войну, либо жалуются на то, что она ведет себя слишком «мягко» с Кремлем. Другие мнения очень редко, а то и вообще не появляются на страницах влиятельных газет, на национальном телевидении и радио. (Кабельные телеканалы, даже MSNBC, и «публичное» широковещание тоже ничем не отличаются.) Предвзятость редакций сказывается и на репортерах, сообщающих новости. В частности, неустанная демонизация Путина в средствах массовой информации, зачастую не основанная на фактах и лишенная логики, практически заменила собой серьезный многомерный анализ.

Внимание СМИ также носит избирательный характер. Освещение прошлогодних уличных демонстраций в Москве против Путина было исчерпывающим, однако американские корреспонденты проигнорировали незаурядный новый вид протеста в той же самой столице. С 18 по 27 декабря студенты и преподаватели Российского государственного торгово-экономического университета (РГТЭУ) бросили вызов министерскому решению о слиянии их вуза с другим университетом и об увольнении его ректора, видного политического деятеля Сергея Бабурина. Они заняли основной университетский корпус, находились там круглосуточно и временно прекратили свою акцию лишь на новогодние праздники, ожидая ответа на апелляцию в адрес Путина. Если их протесты найдут отклик в других вузах, Россия может столкнуться с первой крупномасштабной студенческой забастовкой за многие десятилетия, что будет иметь важные политические последствия.

Почему американские СМИ не сообщали об этих событиях? Может, потому что у студентов и преподавателей вузов, в отличие от лидеров уличных протестов, нет личных связей с американской прессой и с вашингтонскими руководителями? Или потому что они, в отличие от прошлогодних демонстрантов, не выступают открыто с прозападных позиций, а настроены националистически? А может, потому что бунт в вузе направлен не против Путина (его лозунг звучит так – «Путин – мы верим в тебя. Путин – спаси РГТЭУ»), а против правительства во главе с премьер-министром Дмитрием Медведевым, который когда-то был любимцем Белого дома? Или такие сложности просто слишком трудно вместить в сюжетно-тематическую картину о посткоммунистической России, которую рисуют ортодоксальные средства массовой информации?

Более разнообразное освещение советской России американскими СМИ тридцать лет тому назад помогло президенту Рональду Рейгану встретиться с лидером СССР Михаилом Горбачевым, чтобы совместными усилиями навсегда остановить холодную войну. (Они думали, что им это удалось.) Оба руководителя встретили мощнейшее сопротивление в своих партиях и в средствах массовой информации, хотя они также нашли значительную поддержку. Наверное, слишком многое изменилось – в качестве руководства, в рядах политической элиты в Вашингтоне и Москве, в практике работы американских СМИ – и снова такое произойти уже не может.

Предупреждение о невозможности претензий: Данный материал предназначен исключительно для информационных целей и не представляет собой предложения купить или продать паи фонда «Diamond Age Russia Fund» («Фонд») в какой-либо юрисдикции какому-либо лицу, которому незаконно предлагать такую покупку или продажу. Подписка на паи будет приниматься, и паи будут выпускаться только в соответствии с последней версией меморандума размещения паев Фонда, и потенциальные инвесторы должны внимательно изучить предупреждения о рисках, содержащихся в проспектусе. Инвесторы также должны учитывать любые другие факторы, которые могут играть существенную роль в каждом конкретном случае, включая налоговые соображения, прежде чем делать инвестицию. Инвестиция в Фонд является спекулятивной, и не предназначена быть целостной инвестиционной программой.

© 2013 Diamond Age Capital Advisors Limited. Все права защищены. Ни одна из частей этого материала не может быть скопирована или передана в какой-либо форме – электронной, механической, электро-оптической или какой-либо еще – без предварительного письменного разрешения, данного держателем авторского права. Для получения такого письменного разрешения необходим предварительный запрос о разрешении, направленный Diamond Age Capital Advisors Limited в письменной форме.

- Дядя Шломо

- Не в сети

- Почетный член

-

- Сообщений: 10780

- Спасибо получено: 1914

Комментарий о Кипре

Слава Рабинович для журнала SPEAR’S Russia

Можно ли было предвидеть такой поворот событий?

Острейший финансовый кризис, разразившийся на Кипре именно в такой форме, в форме «нарушений всех табу», оказался полной неожиданностью для всего мира. Однако катастрофы такого рода в экономических системах не происходят внезапно. События, которые привели к плачевному состоянию дел в экономике островного государства, начали развиваться задолго до того, как переговоры с международными кредиторами о предоставлении финансовой помощи стали публичными.

Кипр присоединился к Европейскому Союзу в 2004 г., а через четыре года киприоты получили возможность расплачиваться в евро. Местные банки стали более привлекательными для размещения капитала нерезидентами. Несмотря на кризис в 2008-2009 гг., когда Кипр столкнулся с оттоком ликвидности, с 2010 г. крупнейшие банки страны возобновили практику активного привлечения вкладов от иностранцев, в числе которых было много обеспеченных россиян. Вкладчики в банках острова получали процент по депозитам выше среднеевропейского. Одновременно Кипр развивался как удобный и безопасный оффшорный центр, являясь точкой притяжения для международного капитала. По данным Businessweek, за последние 5 лет депозиты нерезидентов выросли более чем на 60%.

Кипрские банки, имея значительный приток ликвидности, ослабили требования по кредитованию. Второй крупнейший банк Laiki вел себя особенно агрессивно, пытаясь догнать своего ближайшего конкурента, самого крупного банка Кипра – Bank of Cyprus. Бывшие топ-менеджеры Laiki были обвинены в выделении необеспеченных кредитов структурам, аффилированным с материнским банком. С учетом принятого финансовыми властями в 2007 г. решения об ограничении кредитования на внутреннем рынке, во избежание «надувания пузыря» и усиления инфляции, кредитные учреждения Кипра увеличили долю внешних кредитов (по которым ограничений не было). Весомая часть их пришлась на Грецию. Банки Кипра охотно покупали греческие государственные облигации и другие ценные бумаги с повышенным риском. К началу острой фазы кризиса активы банковской системы Кипра превышали ВВП страны в 8 раз.

Начиная с осени 2011 г. Кипр начал испытывать трудности с привлечением финансовых ресурсов на международных рынках капитала, в первую очередь, из-за возросших процентных ставок. В октябре того же года реструктуризация греческого долга обернулась масштабными убытками для кипрских банков. По некоторым оценкам, на «стрижке» облигаций Греции банки острова потеряли до 4 млрд. евро. Страна вынуждена была обратиться за помощью к России, которая в январе 2012 г. выделила ей 2,5 млрд. евро сроком на 4,5 года. Наконец, в середине 2012 г. Кипр запросил поддержку у Европейского фонда финансовой стабильности и Европейского стабилизационного механизма, и на протяжении всей второй половины прошлого года Никосия вела переговоры с «Тройкой» (Еврокомиссия, Европейский центральный банк и Международный валютный фонд) об условиях предоставления финансовой помощи. 30 ноября 2012 г. эта информация стала достоянием общественности.

Утром в понедельник 25 марта министры финансов стран еврозоны (Еврогруппа) подтвердили намерение выделить Кипру стабилизационный кредит в размере 10 млрд. евро. Соглашение о финансовой помощи республике предполагает, в частности, что крупнейший банк страны, Bank of Cyprus, должен быть реструктурирован, а второй по размеру банк страны - Laiki - полностью закрыт. Депозиты меньше 100 тысяч евро будут выведены из него в Bank of Cyprus - на его базе будет создан «хороший» банк. Депозиты на сумму больше 100 тысяч евро в обоих банках будут заморожены. Их используют для решения долговых проблем Laiki и рекапитализации Bank of Cyprus. Около $4,2 млрд. плохих активов Laiki переведут в «плохой» банк — это означает, что они, скорее всего, уже потеряны для вкладчиков, как минимум на существенную часть. Ожидается, что крупные вкладчики Bank of Cyprus в качестве компенсации получат долю в его капитале.

О нарастающих проблемах в банковской системе Кипра можно судить по динамике котировок акций Bank of Cyprus и Cyprus Popular Bank (Laiki Вank). С мая 2011 г. по февраль 2013 г., т.е. до того, как стали известны условия спасения Кипра, включающие введение единоразового налога на депозиты, акции банка Laiki рухнули на 94%, а акции Bank of Cyprus – на 87%.

Таким образом, теоретически, специалист, внимательно мониторящий ситуацию с банками Кипра, должен был начать задавать вопросы относительно устойчивости финансовой системы и возросших рисков банкротства крупнейших финансовых институтов со всеми вытекающими последствиями. Но, с практической точки зрения, предсказать подобные кризисы чрезвычайно сложно, хотя бы потому, что, в большинстве случаев, затруднительно предугадать момент возникновения острых проблем с ликвидностью у банков.

Что такое «нарушение всех табу», о которых я написал в самом начале? Послание владельцам активов всех видов (не только банковских депозитов, но и держателям облигаций, и т.д.) – «Вас могут заставить помогать «выкупать» проблемные страны, и когда вы вкладываете деньги в такие юрисдикции, как Словения, Италия, Испания или Греция, то вы – на крючке.» Как будет материализовываться этот риск на рынках капитала? Когда какая-нибудь страна обращается за помощью, будут провоцироваться ещё большие «набеги» на банки со стороны вкладчиков, и будут провоцироваться ещё большие падения котировок облигаций. Добро пожаловать в новый мир, с новыми правилами. И кто-то из финансовых органов Евросоюза может говорить, что Кипр – это отдельный случай, но Греция тоже была таким «отдельным» случаем. Например, можно один миллион раз повторить мантру о том, что застрахованные банковские вклады, например, до 100 тысяч евро, являются непрекосновенными... но кто же им поверит, в этом новом мире «нарушения всех табу»?

Теперь не только на Кипре, но и в остальных странах Еврозоны, банки будут более осторожны, потребители более экономны, банковские вкладчики более напуганы, и, таким образом, экономический рост в Европе будет ещё медленнее, чем даже раньше.

Кипрская сага также может дать больше аммуниции различным популистским лидерам во всей южной Европе, которые говорят о том, что политические элиты, занимающиеся управлением кризиса, не заботятся о простых людях, подвергая экономики этих стран драконовским мерам и усугубляя рецессии.

Что делать частному инвестору, пострадавшему от событий на Кипре?

Вкладчику с остатками на счетах до 100 тысяч евро волноваться особенно не стоит – такие депозиты подпадают под действие страхования вкладов. С другой стороны, клиенты банков, имеющие на депозитах больше 100 тысяч евро, скорее всего, понесут серьезные потери. Убытки для отдельных групп вкладчиков могут составить 30% и более от суммы вклада.

Этим инвесторам , когда появится такая возможность, стоит серьезно подумать о полным выводе денежных средств из локальных банков и продаже кипрских финансовых обязательств, поскольку всегда в будущем будет существовать вероятность повторения кризиса на Кипре. Предпринимателям, ведущим бизнес на острове, также стоит рассмотреть альтернативные варианты обслуживания в других банках Европейского Союза.

Можно попытаться судиться с кипрскими банками. Как показывает судебная практика некоторых стран, важно быть в числе первых истцов.

Тем, кто собирается купить недвижимость на Кипре, сейчас не стоит торопиться. Через год-полтора квартиры и дома скорее всего могут быть приобретены с существенным дисконтом.

Какой урок из этого можно извлечь?

Решение по «стрижке» депозитов, превышающих 100 тысяч евро, беспрецедентно, но абсолютно логично для Евросоюза. По данным аналитического агентства BCA Research, гарантировать все депозиты «математически невозможно». Правительства Еврозоны собирают примерно $4,5 триллиона доходов в год против приблизительно $8 триллионов депозитов. Совершенно очевидно, что такая мера может быть использована в отношении банковских вкладчиков правительствами любых стран с проблемной финансовой системой. Особенно уязвимы владельцы крупных депозитов. Соответственно, при выборе страны, где будут размещаться денежные средства, следует тщательно анализировать состояние ее финансов и банковской системы.

Опыт Кипра и Исландии показывает, что даже самые крупные, системообразующие банки могут обанкротиться, когда у государства нет ресурсов для их поддержки, а внешняя помощь предоставляется в ограниченном режиме.

Характерная черта кризиса на Кипре – непредсказуемое наступление его острой фазы, сопровождающейся шоком и паникой у населения. В такой ситуации кредитные учреждения не могут нормально функционировать, вводятся ограничения на движение капитала и снятие наличных. Ответственность за происходящее должны нести только сами киприоты, а не Европа или международная «Тройка» кредиторов, выдвинувшая предложение о «конфискации» части депозитов. Поскольку именно Центральный банк Кипра и демократически избранное правительство отвечали за плохо управляемую банковскую систему, разросшуюся до гипертрофированных размеров. Чтобы предотвратить подобные кризисы в странах, где ключевую роль играет финансовый сектор, требуется усиление контроля со стороны как локальных регуляторов, так и общеевропейских.

Существуют ли еще юрисдикции, безопасные для частного инвестора?

Полностью безопасных юрисдикций не существует. Тем не менее, у частного инвестора есть большой выбор юрисдикций со стабильной политической и экономической системой, незыблемым правом собственности, сильным и независимым судом. К таким относятся, прежде всего, Швейцария, Нидерланды, Великобритания, Люксембург, Лихтенштейн, Сингапур, Гонконг, США.

По Вашему мнению, Кипр полностью себя дискредитировал как оффшор?

К сожалению, Кипр дискредитировал себя как офшорный финансовый центр. В считанные дни было потеряно доверие инвесторов, которое создавалось десятилетиями. Но проблемы Кипра на этом не закончились. По мнению Moody's, риск дефолта Кипра и выхода страны из состава Еврозоны будет сохраняться в течение длительного периода времени. По словам экспертов этого международного рейтингового агентства, Кипру грозят серьезные экономические последствия в связи с «непоправимым ущербом, нанесенным репутации финансового сектора страны». На сегодняшний день около 70 процентов ВВП Кипра обеспечивал сектор финансовых услуг. В свете последних решений, эта часть экономики сократится в несколько раз и приведет к глубокой рецессии.

«Более того» - считает партнер консультационной компании Direct Capital Solutions, Александр Кочергин – «в результате заявлений Европейских чиновников, растиражированных СМИ, Кипр сейчас еще более сильно ассоциируется в международных финансовых кругах с «грязными российскими деньгами». Значит российским бизнесменам следует ожидать возможных проблем с расчетами по счетам своих кипрских компаний в других странах ЕС и Северной Америки, «отчетов о подозрительных сделках» банков-контрагентов и других барьеров к ведению нормального бизнеса, которые быстро сведут на нет экономию от работы через кипрские офшоры». Уже сейчас ЕС требует, чтобы Кипр кардинальным образом усилил регулирование индустрии регистрации и администрации компаний и противодействие отмыванию денежных средств. Пока этого не будет сделано, кипрские компании останутся под подозрением.

Даже договор между Кипром и Россией об избежании двойного налогообложения может быть изменен. События последних недель показывают, что при необходимости политики ЕС готовы пренебречь интересами «периферийных» членов Евросоюза, а также третьих стран, таких как Россия.

Для многих российских компаний Кипр в течение последних лет был относительно недорогим «окном в Европу», и своего рода международным расчетным центром, через который они работали с Евросоюзом и другими странами. Теперь для этих целей, скорее всего, придется использовать другие юрисдикции, где издержки на структурирование холдингов и налогообложение будут выше, чем на Кипре.

В связи с последними событиями Дмитрий Медведев, премьер министр России, предложил создать собственный оффшор на территории Дальнего Востока. Он сделал предположение, что «часть наших денег, которая на Кипре, а также в других зонах, которые сейчас не упоминаются по понятным причинам, типа Британских Виргинских островов и других оффшорных зон, к нам вернется». В его предложении, действительно, есть рациональное зерно – снижение налогов в специальной юрисдикции будет способствовать повышению инвестиционной привлекательности Дальнего Востока для бизнеса. И все же, ввиду коррупции, отсутствия защиты прав собственности и плохого делового климата в России вряд ли внутренний оффшор сможет успешно конкурировать за капитал с Люксембургом или Голландией.

Какие наиболее вероятные сценарии развития событий вы можете назвать?

В рамках принятых правительством Кипра условий спасения «Тройкой» от неминуемого дефолта, Кипру необходимо будет полностью пересмотреть свою экономическую модель и сделать это придется в условиях глубочайшего экономического спада. В этой ситуации Кипру, скорее всего, еще не раз придется обращаться за финансовой помощью к «Тройке», как это произошло в Греции. Требования Тройки изменить структуру экономики Кипра явно не ограничатся повышением налогов на прибыль корпораций с 10% до 12,5% и введением налога на доходы от банковских вкладов.

Совершенно очевидно, что Кипр столкнется с масштабным оттоком капитала. Крупные вкладчики банков будут искать кредитные учреждения в других странах мира, отвечающие критериям безопасности и надежности. Власти островного государства это прекрасно понимают и уже ввели на законодательном уровне ограничение на вывоз капитала, которое может сохраняться годами. Это, по сути дела, создает параллельный «кипрский евро» с ограниченной конвертацией, который будет стоить меньше общеевропейского. В этих условиях можно предположить, что крупные вкладчики будут стремиться вывести с Кипра все средства, которые им удастся спасти, используя все доступные для этого методы.

Кроме того, безусловно, значительная часть предпринимателей будет реструктурировать холдинги, перенося бизнес в более надежные юрисдикции с точки зрения финансовой и политической стабильности.

«Что касается холдинговых компаний, мы рекомендуем клиентам выводить их в другие более стабильные юрисдикции, например Голландию или Люксембург;» - говорит Кочергин, – «будущее холдингов на Кипре сейчас сложно прогнозировать и никто не даст гарантии, что через какое-то время киприотам не придется ввести новые налоги в отношении таких компаний, особенно если им придется еще раз идти к Тройке за деньгами. С другой стороны, выводя бизнес с Кипра в другие юрисдикции, многим придется серьезно озаботиться логичностью и прозрачностью корпоративных структур, а также созданием настоящего бизнес-наполнения в новых юрисдикциях, т.е., по определению, финансовые затраты на содержание зарубежных холдинговых структур ощутимо возрастут».

Можно уверенно прогнозировать серьезный экономический спад в стране. Произойдет так называемая внутренняя девальвация, чтобы экономика смогла частично восстановить конкурентоспособность. В отличие от внешней девальвации, как это было с Исландией, Кипр не может девальвировать свою валюту (валюта Кипра – евро). Внутренняя девальвация выражается в стабилизации экономической системы посредством снижения издержек на трудовые ресурсы. Опыт Греции и Латвии показывает, что это происходит крайне болезненным для экономики путем: резко растет безработица и существенно сокращается ВВП.

Кипр стоит перед фактом создания новой экономической модели, и делать это придется если не с нуля, то, во всяком случае, с существенно более низкого уровня.

Предупреждение о невозможности претензий: Данный материал предназначен исключительно для информационных целей и не представляет собой предложения купить или продать паи фонда «Diamond Age Russia Fund» («Фонд») в какой-либо юрисдикции какому-либо лицу, которому незаконно предлагать такую покупку или продажу. Подписка на паи будет приниматься, и паи будут выпускаться только в соответствии с последней версией меморандума размещения паев Фонда, и потенциальные инвесторы должны внимательно изучить предупреждения о рисках, содержащихся в проспектусе. Инвесторы также должны учитывать любые другие факторы, которые могут играть существенную роль в каждом конкретном случае, включая налоговые соображения, прежде чем делать инвестицию. Инвестиция в Фонд является спекулятивной, и не предназначена быть целостной инвестиционной программой.

© 2013 Diamond Age Capital Advisors Limited. Все права защищены. Ни одна из частей этого материала не может быть скопирована или передана в какой-либо форме – электронной, механической, электро-оптической или какой-либо еще – без предварительного письменного разрешения, данного держателем авторского права. Для получения такого письменного разрешения необходим предварительный запрос о разрешении, направленный Diamond Age Capital Advisors Limited в письменной форме.

- МИХА81

- Не в сети

- Завсегдатай

-

- Сообщений: 646

- Спасибо получено: 75

Дядя Шломо все очень интересно, если проще кипрские банки банкроты?Слава Рабинович для журнала SPEAR’S Russia

Кто из европейских банков следующий, ваш прогноз?

- Дядя Шломо

- Не в сети

- Почетный член

-

- Сообщений: 10780

- Спасибо получено: 1914

МИХА81 пишет:

Дядя Шломо все очень интересно, если проще кипрские банки банкроты?Слава Рабинович для журнала SPEAR’S Russia

Кто из европейских банков следующий, ваш прогноз?

Миха,

Нет, не все банкроты. Просто Laiki Вank, 2-й по величине, не мог получить спасительный кислород от правительства Кипра, которое само по себе было на грани дефолта по государственным облигациям страны. Bank of Cyprus, 1-й по величине, тоже испытывал трудности. Вся финансовая система Кипра была не в состоянии поддержать все банки во время тяжёлого кризиса, в который Кипр загнал себя сам. Обложить налогом все банковские вклады во всех банках парламент Кипра отказался (это то, что ЕС предложил с самого начала). Было решено - по существу - банкротить только Laiki Вank полностью, и Bank of Cyprus банкротить частично. Все остальные банки, на данный момент, не затронуты, но неизвестно, чем всё это закончится к концу этой недели, когда банки откроются и будет совершён набег всеми вкладчиками на все банки одновременно. Кстати, один из крупнейших банков нашей страны - ВТБ - имеет на Кипре свою дочку, кипрский банк, которым ВТБ владеет. Пока что он не участвует в этом кошмаре банков Laiki Вank и Bank of Cyprus, но, совершенно точно, имеет большое количество клиентов, у которых зависли деньги в Laiki Вank и Bank of Cyprus.

online.wsj.com/article/SB10001424127887324789504578384711669136852.html

Итак,

LAIKI – 80% + потеря на EUR 3.2 млрд. незастрахованных вкладов

BOC – 40% + потеря на EUR 8.0 млрд. незастрахованных вкладов

Общая сумма EUR 11.2 млдр. номинал (без дисконтов).

Это очень много. И сейчас уже разворачивается торговля этими обязательствами на финансовом рынке, т.е. те, кто хочет срочно вынуть свою ликвидность из, скажем, Laiki Вank, готовы продавать права на свои депозиты на рынке. А есть те организации, которые готовы эти права покупать. Примерная стоимость этих прав на сегодняшний день - около 20% от номинала, т.е. 20 евроцентов на один евро.

Насчёт европейских банков и кто следующий... Я бы просто опасался любых банков во всех переферийных странах Европы. Они перечислены в моей статье.

- МИХА81

- Не в сети

- Завсегдатай

-

- Сообщений: 646

- Спасибо получено: 75

Но ведь есть вероятность что и оставшиеся банки также могут обанкротится?Миха,

Нет, не все банкроты. Просто Laiki Вank, 2-й по величине, не мог получить спасительный кислород от правительства Кипра, которое само по себе было на грани дефолта по государственным облигациям страны. Bank of Cyprus, 1-й по величине, тоже испытывал трудности. Вся финансовая система Кипра была не в состоянии поддержать все банки во время тяжёлого кризиса, в который Кипр загнал себя сам. Обложить налогом все банковские вклады во всех банках парламент Кипра отказался (это то, что ЕС предложил с самого начала). Было решено - по существу - банкротить только Laiki Вank полностью, и Bank of Cyprus банкротить частично. Все остальные банки, на данный момент, не затронуты, но неизвестно, чем всё это закончится к концу этой недели, когда банки откроются и будет совершён набег всеми вкладчиками на все банки одновременно. Кстати, один из крупнейших банков нашей страны - ВТБ - имеет на Кипре свою дочку, кипрский банк, которым ВТБ владеет. Пока что он не участвует в этом кошмаре банков Laiki Вank и Bank of Cyprus, но, совершенно точно, имеет большое количество клиентов, у которых зависли деньги в Laiki Вank и Bank of Cyprus.

online.wsj.com/article/SB100014241278873...384711669136852.html

Итак,

LAIKI – 80% + потеря на EUR 3.2 млрд. незастрахованных вкладов

BOC – 40% + потеря на EUR 8.0 млрд. незастрахованных вкладов

Общая сумма EUR 11.2 млдр. номинал (без дисконтов).

Это очень много. И сейчас уже разворачивается торговля этими обязательствами на финансовом рынке, т.е. те, кто хочет срочно вынуть свою ликвидность из, скажем, Laiki Вank, готовы продавать права на свои депозиты на рынке. А есть те организации, которые готовы эти права покупать. Примерная стоимость этих прав на сегодняшний день - около 20% от номинала, т.е. 20 евроцентов на один евро.

Насчёт европейских банков и кто следующий... Я бы просто опасался любых банков во всех переферийных странах Европы. Они перечислены в моей статье.

Да банки перефирийных стран скорей всего следующие, но вопрос не потянут ли они за собой и перечисленные банки стран с надежной банковской системой? Ведь в США уже видели как рухнули банки, которые были столпами и еще вопрос кто из нынешних гигантов следующий кандидат, хотя внешне кажется что они надежны.

- Дядя Шломо

- Не в сети

- Почетный член

-

- Сообщений: 10780

- Спасибо получено: 1914

МИХА81 пишет: Но ведь есть вероятность что и оставшиеся банки также могут обанкротится?

Да банки перефирийных стран скорей всего следующие, но вопрос не потянут ли они за собой и перечисленные банки стран с надежной банковской системой? Ведь в США уже видели как рухнули банки, которые были столпами и еще вопрос кто из нынешних гигантов следующий кандидат, хотя внешне кажется что они надежны.

Миха,

Вы хотите, чтобы я своими комментариями вызвал набег вкладчиков на какой-нибудь банк и его завалил?

Управляющая компания и фонды, которые я консультирую, имеют свои банковские счета в следующих юрисдикциях: Россия, Латвия, Люксембург, Лихтенштейн, Монако, Швейцария, Каймановы острова и США.

Диверсификация.

- МИХА81

- Не в сети

- Завсегдатай

-

- Сообщений: 646

- Спасибо получено: 75

Спасибо, повесилили, врядли если скажем вы предскажете банкротство Сити-банку или Банк оф Америка, врядли побегут туда вкладчики, для это нужен минимум Бернанке, вы же можете только сделать прогноз и то не факт что ваш прогноз сбудется, может все произойти с точностью до наоборотМиха,

Вы хотите, чтобы я своими комментариями вызвал набег вкладчиков на какой-нибудь банк и его завалил?

Управляющая компания и фонды, которые я консультирую, имеют свои банковские счета в следующих юрисдикциях: Россия, Латвия, Люксембург, Лихтенштейн, Монако, Швейцария, Каймановы острова и США.

Диверсификация.

- Дядя Шломо

- Не в сети

- Почетный член

-

- Сообщений: 10780

- Спасибо получено: 1914

tvrain.ru/articles/informatsionnyj_serial_parfenov...ersija-339495/25681/